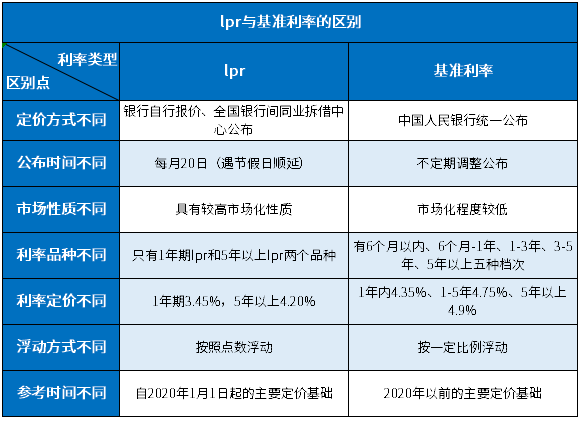

lpr与基准利率的区别,七大不同教你轻松分辨

周泉

来源:财么

lpr与基准利率的区别如下:

1、定价方式不同

(1)lpr由20家银行自行报价,再由【全国银行间同业拆借中心】算术平均得出后公布。

(2)基准利率由【中国人民银行】统一公布。

2、公布时间不同

(1)lpr每月20日(遇节假日顺延)公布一次。

(2)基准利率由中国人民银行不定期调整公布。

3、市场性质不同

(1)lpr是由商业银行自行报价,具有市场化性质,更能反映市场供求变化情况。

(2)基准利率相比lpr利率而言,市场化的程度较低。

4、利率品种不同

(1)lpr只有1年期lpr和5年以上lpr两个品种,若是1年以内、1-5年的贷款,则由银行自行选择任一品种参考定价。

(2)基准利率有6个月以内、6个月-1年、1-3年、3-5年、5年以上五种档次。

5、利率定价不同

(1)lpr利率:2024年1月20日最新公布的利率定价是:1年期3.45%,5年以上4.20%。

(2)基准利率:至2015年调整后至今未变,分别是:6个月以内4.35%、6个月-1年4.35%、1-3年4.75%、3-5年4.75%、5年以上4.9%。

6、浮动方式不同

lpr与基准利率都只是银行发放贷款的定价基础,实际贷款利率往往会在基础上进行浮动。

(1)lpr:按照点数浮动,比如贷款利率=LPR+20个基点,其实就等于LPR+0.2%。

(2)基准利率:按一定比例浮动,比如贷款利率按基准利率上浮20%,其实就等于基准利率×1.2。

7、参考时间不同

(1)lpr:自2020年1月1日起,就已经成为了各金融机构新发放贷款的主要定价基础,各金融机构不得再参考人民币贷款基准利率定价。

(2)基准利率:人民币贷款基准利率作为主要定价基础,是lpr出来以前的事,即2020年以前。

以上就是关于“lpr与基准利率的区别”的相关内容,希望能对大家有所帮助。

精选贷款·正规持牌

【原创声明】凡注明“来源:财么”的文章,系本站原创,任何单位或个人未经本站书面授权不得转载、链接、转贴或以其他方式复制发表。否则,本站将依法追究其法律责任。